转自:中国经营网

本报记者 秦枭 北京报道

半导体材料目前已经发展至第三代,从传统Si(硅)功率器件IGBT(绝缘栅双极型晶体管)、MOSFET(金氧半场效晶体管),到以SiC(碳化硅)和GaN(氮化镓)为代表的第三代半导体。在这条赛道上,企业融资并购、厂商增资扩产、新玩家跑步入场、新项目不断涌现。与半导体市场整体“低迷”的现状不同,第三代半导体市场则焕发着别样生机。

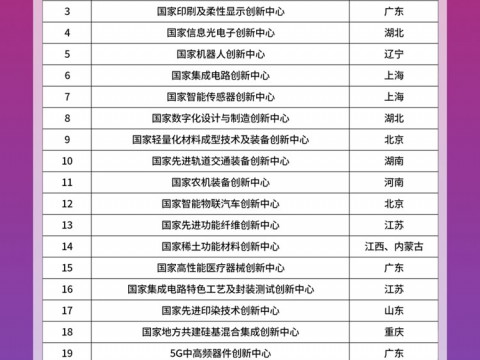

近日,国家第三代半导体技术创新中心(以下简称“国创中心”)在北京召开第一届理事会第一次会议,标志着国创中心正式迈入实际运行阶段。国创中心由科技部批复同意建设,旨在瞄准国家战略需求,统筹全国优势力量,聚焦第三代半导体关键核心技术和重大应用方向,推进各类相关创新主体和创新要素有效协同,输出高质量科技创新成果,培育发展新动能,推动我国第三代半导体产业创新能力整体跃升。据悉,在第三代半导体领域,我国拥有不逊色于欧美的专利技术,甚至在一些领域还出现了“换道超车”的情况。

多位长期关注第三代半导体发展的专业人士对《中国经营报》记者表示,第三代半导体,指的是以碳化硅、氮化镓为代表的第三代半导体材料。新能源车、光伏、风电等新兴领域,都是我国重点发展的产业。随着下游需求市场的持续扩大,将带动第三代半导体市场产值不断增长,国产替代加速推进。

扩产进行时

近年,第三代半导体在多个领域崭露头角。以碳化硅、氮化镓为主的第三代化合物半导体已然成为产业端、投资界的宠儿,第三代半导体材料与前两代半导体材料相比,其最大的优势是较宽的禁带宽度,更适合于制作高温、高频、抗辐射及大功率的电子器件。

TrendForce集邦咨询分析师曾佑鹏向记者表示,碳化硅功率元件下游市场中以汽车为最大应用,另外可再生能源、工业市场亦相当重要,预计今年碳化硅功率元件市场规模将达到15.9亿美元,至2026年可攀升至53.0亿美元。氮化镓功率元件下游市场则以消费电子为主,数据中心与通讯以及后续的汽车应用同样颇具潜力,预计今年氮化镓功率元件市场规模有望达到2.6亿美元,至2026年可成长至17.7亿美元。

根据Yole数据,预计到2023年,全球碳化硅材料渗透率有望达到3.75%。预计到2025年,碳化硅器件市场规模将达到32亿美元,年均复合增长率超30%。

以新能源汽车为例,据TrendForce集邦咨询研究,为进一步提升电动汽车动力性能,全球各大车企已将目光锁定在新一代碳化硅功率元件,并陆续推出了多款搭载相应产品的高性能车型。随着越来越多车企开始在电驱系统中导入碳化硅技术,预估2022年车用碳化硅功率元件市场规模将达到10.7亿美元,至2026年将攀升至39.4 亿美元。

需求高涨之下,近期,如Wolfspeed、安森美等多家第三代半导体国际巨头竞相宣布了新建工厂计划。

Wolfspeed宣布将建造世界上最大的碳化硅材料工厂,其目的便是将公司在美国东南部的北卡罗来纳州的碳化硅材料的产能提高10倍以上;安森美也同样如此,计划在2022年将碳化硅衬底产能提升4倍,其生产碳化硅器件的新厂于8月落成,该厂将使安森美到2022年底的碳化硅晶圆产能同比增加5倍。这两家公司均表示碳化硅下游需求旺盛,预计产能供不应求局面将持续,碳化硅业务有望持续为公司贡献营收。

除此之外,日本富士电机计划在2024年将下一代功率半导体产能提升至2020年的10倍左右;英飞凌预计斥资逾20亿欧元,在马来西亚居林工厂建造第三个厂区,用于生产碳化硅和氮化镓功率半导体产品。

不仅仅是扩产,对优质标的的并购也成为巨头厂商之间的主旋律。其中,ASM日前宣布收购LPE的所有流通股,且双方已签署了协议;而安森美对GTAT、Qorvo对UnitedSiC的并购则已完成。

国内厂商快速跟进

国际巨头在忙于扩产之际,天岳先进(688234.SH)、晶盛机电(300316.SZ)、芯导科技(688230。 SH)等国内厂商也相继跟进。

其中,天岳先进最新披露的调研纪要显示,公司位于上海临港的上海天岳碳化硅半导体材料项目已经成功封顶。天岳先进表示,公司将继续加快临港项目产能建设,预计导电型衬底大批量供货在上海工厂投产后将陆续释放。另外,目前公司已通过车规级IATF16949体系的认证,并加快推动相应产品的客户认证工作。

不仅如此,在国家政策和资金支持下,各地方政府掀起了第三代半导体投资热潮,目前已初步形成了京津冀鲁、长三角、珠三角、闽三角、中西部等五大重点发展区域,北京、深圳、济南、保定等多个城市都有深入布局,政府也“置身事内”,打造覆盖衬底、外延、芯片及器件、模组、封装检测以及设备和材料研发的第三代半导体全产业链生态。

曾佑鹏表示,中国在新能源汽车、光伏储能、轨道交通、特高压、消费电子等下游应用市场引领全球,未来这些终端设施的迭代升级均离不开第三代半导体的支撑。另外,相较于传统硅基半导体,第三代半导体芯片制程对尺寸线宽、设计复杂度的要求相对较低,且部分设备例如光刻机、刻蚀机的精细化要求同样较低,这十分有助于中国在第三代半导体材料、设备、器件等环节实现国产替代。

洛克资本合伙人李音临认为,国产替代是一直在进行的,目前国内的第三代半导体产业在衬底材料、外延、设计制造等各个环节,均有对标海外巨头的企业。而成本的下降,主要依托制造工艺的效率提升,对于最擅长在已经证实可行的领域中降本增效的中国企业来说,该赛道已经进入了最有利于中国企业的阶段。

尽管如此,目前国内的第三代半导体仍存在一些短板。

曾佑鹏表示,中国第三代半导体在技术成熟度、稳定量产能力、产业链配套等方面与海外还存在较大差距,例如电动汽车主驱、特高压电网用碳化硅功率器件现阶段完全依赖进口,另外5G基站用的氮化镓射频器件仍缺少稳定可靠的产品供货能力。

方融科技高级工程师、科技部国家科技专家周迪对记者表示,我国的第三代半导体材料上面还存在着许多短板。例如对材料研究方面,还不如美日欧,行业高端产品应用不足,难以形成产业循环。同时还存在无序竞争严重的问题。

除此之外,目前第三代半导体的市场渗透率并不算理想。

李音临向记者分析道,目前,第三代半导体在全部半导体应用市场中的渗透率并不高,只有5%左右;全球半导体元器件市场规模约5000亿美元,但其中半导体材料只有700亿美元,而其中5%使用了第三代半导体材料,也就是第三代半导体材料市场规模只有35亿美元左右。而行业预测到2025年,全球第三代半导体材料市场规模能突破52亿美元。第三代半导体目前渗透率低的原因,在于制作工艺复杂导致的成本高企,5年前碳化硅、氮化镓相比硅基器件价格贵了接近8倍,现在技术进步成本逐步降低,让两者价差缩小到了4倍以内,但依旧昂贵。成本也是目前国内外第三代半导体行业的最大短板。

经营性网站备案信息

经营性网站备案信息 ICP经营许可证

ICP经营许可证 营业执照副本

营业执照副本 不良信息举报中心

不良信息举报中心